2008年4月30日

2318 Q1 業績分析

營業收入:

1. 總營業收入: 38412 下跌 4.77%

2. 保險業務收入: 35802 增長 35.1%

3. 已賺保費: 32544 增長 33.19%

4. 投資收益: 16156 增長 21.36%

5. 銀行業務淨利息收入:1082 增長 63.69%

6. 公允價值變動盈轉虧: 11877, 上年為 +1366

第4點市場認為與減持部份短棍有關...但第6點我一d頭粹都冇,點解o甘大,再等下news啦.

營業支出:

1. 總營業支出: 32878 下跌 8.56%

2. 提取保險責任準備金: 12345 減少 44.66%

3. 保單紅利支出: 2722 增加 560.68%

4. 保險業務手續費及佣金: 3546 增加 37.49%

其中提取保險責任準備金減少,市場估計和以下事項有關:

1. 定息保單中既準備金開始釋放

2. 萬能, 投連險的準備金較低

3. 精算假設變動

先睇保險部份:

已賺保費: 32544(已知)

退保、赔付和准备金三项支出: 3510+8543+12345+2722 = 27120

綜合賠付率((退保、赔付和准备金三项支出) / 当期保费收入 x 100%) = 83%

相比上年q1, 綜合賠付率 > 100%

綜合賠付率的確在改善中.....也是今次盈利關鍵

如果將退保、赔付和准备金加上保險業務手續費及佣金,總數為30666,佔已賺保費94%

如果小心再睇下份p&l,會發現2318既盈利其實應歸功於banking同asset management兩條柱頂住

無論是被動還是主動,可能金融混業是2318要走既路,作為股東, 我亦希望佢唔好比人睇死佢diworsification 啦

經過這幾天觀察,我發現有一些對2318和2628業績既批評,有客觀和可讀性高的,但更有頗主觀甚至乎煽情和帶宗教性的......本人非常歡迎屬前者既討論,我相信真理越辯越明,但那些屬後者的,我只可以講,我唔想係短暫既人生中再浪費大家既時間.

仍然繼續持有兩保,繼續安心做好公司股東,亦非常歡迎股價下跌,本股東很有誠意再增持.

_

Deferred Acquisition Cost (DAC) 到 投資心態

139問到: 是否代表賠付及退保金少,就要增大準備金,如果賠付及退保金多,就可減少準備金(像去年Q1),而三項加埋的數字要佔接近保費9成,這就是所謂中國會計制度?可否詳細解釋這制度到底是怎樣的?

如果每次盈利都因此銷去9成,因為保金的盈利減少,「公允變動」及「投資收益」對P&L的影響就會明顯起來了。

要解釋以上兩個問題,我們先講講deferred acquisition cost (DAC)

壽險公司既business model 係有個特徵,就係"蝕頭賺尾": 賣出保單的頭一年, 越賣得多保單, 保險公司虧損越多.

保單賣出第一年: cost>income

保單一賣出, 馬上要付出: 佣金, 手續費, 行政費, especially 第一年佣金支出佔保費收入好大比例

保單賣出第二年起: income>cost

保費固定, 而支出已減少(唔駛再比佣金)

所以,保單利潤要長時間才能反映. (我會用"慢慢係d保單度蔑d profit出哩"去形容保險公司)

但係如果係投資者角度(就例如上述兩位讀者)來講,如果所有acquisition cost都要係第一年係p&l出現,可能佢地已經接受唔到(記住人既腦袋多數係用linear scale 同 retrospective睇野,我地係唔識得係腦內將d data拉curve既),而等唔到數年後利潤來臨.

於是人類就發明左會計這個專業,其中一個重任就係將頭先既問題"改善",等我地易d入腦,我地稱這個方法為 deferred acquisition cost(dac)

簡單來講就係將第一年既cost按年份攤分,o甘當然就唔可以亂哩,係要跟rules既 (當然有壞既小朋友喇,8號仔是也)

而係2628中國會計制度下,就冇左dac這件事

你可以話係好野,或者唔好,我就覺得冇所謂,最重要係你要問下自己,你睇份業績係想了解間公司運作,定係純粹想知佢賺定蝕.......這個就係投資心態既分別

further reading: accounting for growth by terry smith

_

2008年4月29日

2318 Q1 +23%

閱讀中.......

(唔好同2628直接比較,因為2318係用國際財務報告準則. 反而係P.9就show左中國會計準則與國際財務報告準則差異調節表,值得參考)

_

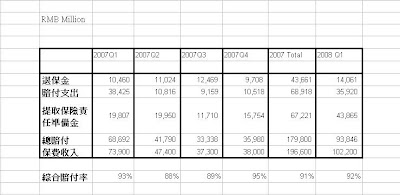

Q1 業績分析2 - 綜合賠付率

講到準備金問題,在大陸網站學到個新terms: 綜合賠付率

综合赔付率 = (退保、赔付和准备金三项支出) / 当期保费收入 x 100%

eg. 2628 figures

再睇下國內金融機構對2628前幾年既計算:

再睇下國內金融機構對2628前幾年既計算:

可以預期2628既綜合賠付率未來仍然會保持佔保費收入相當高%(大慨90%)

係中國會計制度下(不容許保單支出分年攤銷),相信仍然會出現上述情況

詳情可參考2318 h股2007年報p.282 附錄1 (iii) (謝謝網友ustortoise)

另外今日係2318出q1日子,股東們又有野做啦.

_

2008年4月28日

安心做好公司股東

我的大部份資產(除左間屋)皆放在2628和2318兩間公司,有朋友問過我怕唔怕? 其實我既行動已經表明得好清楚: 仍然照返工,吃飯,睇電視,dvd,同xbox,學guitar,心情開朗

而我既朋友(他們也持有2628同2318)哩兩日都異常緊張. 電視一講股票就筆也放下.....什麼也做不了

點解會有甘大分別哩?

"安心做個好公司股東"哩句話就包括左要點了

安心: EQ係好重要,要坐定定. 但點樣可以坐定定哩?

做: 做好功課,睇年報,留意下公司發展. o甘你可能會問,有邊間公司值得留意哩?

好公司: 會照顧小股東利益,保持增長. o甘買入之後點哩?

股東: 安份守己,時刻留意公司消息,愛惜手上持股,不因小利而棄之....

其實投資致富可以好易,說難也沒錯....

朋友,你準備好了嗎?

今日我好想再係$30左右買入,但2628表現已說明一切,市場上超級投資者不理會所謂"壞消息",相信他們在$24-25這個市場錯價已大量買入,去等待2008年亮麗既業績. 各位股東記住要愛惜手上持股呀!!!

另外,和朋友討論過2628準備金問題,下篇再講

_

2008年4月27日

Q1 業績分析1

1.本業基調良好:保費固然增加左,而值得鼓舞係係收入增加時成本控制非常出色(見1.手续费及佣金支出2.业务及管理费),管理層應記一功

2.投资收益(主要為股息及利息和基金分紅)保持,而在A股30%下跌時公允价值变动收益虧損有限(其實預期中),正正是林sir所講長棍短棍,保守會計制度下發揮作用

3.退保金,赔付支出超出預算,要再跟下公司新聞,不過公司已解釋為受企业年金政策影响,部分团险

业务退保增加.. 這個應當作非經常性支出,一野過write off左佢,總之唔好影響到本業就ok,所以要睇埋q2業績

4.提取保险责任准备金: 增加一倍多,比保費上漲幅度還大,這個最睇不通. 之前講過,07年支出偏低(07年67185 m, 06年113220 m)是因為保單到期,準備金獲得釋放有關 . 亦有可能與中國會計制度有關, 係報告中係睇唔到"遞延承保費用攤銷"一項,換言之所有有關獲得保費既成本大部分作即季p&l銷蝕,而未能資本化分年攤銷.

準備金增加係好事,因為當利費死三差益時, 準備金就可以由撥備回撥, 入P/L 釋出盈利

(就好似銀行撥備一樣,撥備多d,係之後日子發現唔需要甘多就可以回撥)

大家有news可以share下

另,2628開始買a股中信证券同民生银行,以及宝康债券

基金,有news再跟進....

_

2008年4月25日

續談Q1業績

總觀07年分季的保費收入及責任準備金,第一季是101178(百萬),及27318(百萬),27%,國兄已詳述。

第二季保費 47720, 準備金19,950,撥了41.8 %

第三季保費 36196, 準備金11,710,佔32%

第四季保費 38668, 準備金15,754,佔40%

假如像國壽股東兄所預測 08 Q1撥30000M,淨利潤是18954,比去年同期8887M升達113%,但假如準備金是像去年第二季般,用40%左右,Q1的準備金可多出100億,利潤即189億-100億=89億,幾乎等同去年Q1的88億了。

即是說,準備金如何撥,其影響可以相當大。撥多10%,整個盈利可以由增長一倍,變成沒有增長,這是我第一條問題的重點所在。當然,我相信2628是不會用40%準備金令盈利比起去年同期沒有增長,問題是,撥這個準備金,是任撥,還是另有準則?希望國壽兄賜教。

答:

很高興,亦很歡迎高質素問題

其實這個問題只有公司的精算師可以真正回答,但我也作嘗試

2007Q1既準備金係特別小(27%),原因可能係滿期給付(記得鴻泰嗎?)

當有關保險滿期給付或退保,所作準備金亦會被釋放,所以一加一減下,Q1可以少作提取準備金

(07年全年準備金比06全年少,原因相同)

至於2008年, 今年應無大量滿期給付及退保,準備金可能亦要加大,所以我說,大概35000-40000 吧,當然要記住,我之前既estimate係neglect左以下收入:

- 沽售新股已實現收益

- 基金分紅同股票派息

- 債券公允值增加(記唔記得之前個post裏面d圖,由年頭起利率一路跌緊?)

一切等28號吧. 估計岩唔岩唔係甘重要,我想反而從以上的計算過程可以多d認識2628的business model先更重要!!對嘛?

_

2008年4月24日

Q1業績(我的估計)

最好先print左份2007q1業績出喱對住睇,甘應該明多d

http://www.sse.com.cn/cs/zhs/scfw/gg/ssgs/2007-04-24/601628_2007_1.pdf

唔明既請發問....

_

2008年4月20日

2008年4月19日

國壽傳炒(火農)帳蝕32億 首季純利料倒退

學美國副總統切尼話齋: so?

點解我可以甘老定答so?因為有做功課囉.....下一篇答

注: 中國人壽4月28日公布按中國會計準則的首季度純利

國壽傳炒(火農)帳蝕32億

2008-04-18

【東方日報專訊】內地股市持續不振,令交叉持股十分普遍的上市公司,陷入市值

及投資回報雙雙回落的惡性循環。

98公司蒸發173億

據統計,已披露去年業績的內地A股上市公司當中,涉及交叉持股的有98家,其持

股市值已蒸發173億元(人民幣‧下同),當中中國人壽(02628)今年以來已錄得

帳面虧損32億元。

內地近三成公司股價已低至一年前水平,嚴重影響去年大部分盈利來自股市投資的

一眾上市公司。按已披露年報的A股上市公司資料分析,持股市值最高的五家上市

公司中,國壽、平安保險(02318)及民生銀行佔去三個席位。

國壽擁逾萬億元的保險資金,為內地最大的機構投資者。內地傳媒報道,截至三月

底為止,其投資交易類股票已產生32億元帳面虧損。去年國壽的投資收益創 782億

元紀錄。

內地券商的股價及收益下跌,加上今年A股成交量萎縮,二、三月份的日均成交金

額萎縮至1,500億元以下,今年券商的業績盛況恐難以為繼。

瑞信: 國壽及平保首季純利料倒退 建議趁月底回調收集

2008/04/18 14:30

瑞信表示,由於內地 A 股首季急跌34%,估計中國人壽(02628)及平安保險(02318)本月底公布的首季度純利料將倒退,並會對短期投資情緒造成影響。但瑞信建議兩股回調將是中長期收集機會,認為保費按月增長數據及內地股市回穩,將有利保險股,維持兩股「跑贏大市」評級。

瑞信認為兩股以中國人壽為首選,包括中國人壽並無平保的融資計劃,以及保費增長率料勝市場預期,目標價維持34元,平保則為76元。

中國人壽及平保分別在4月28日及30日公布按中國會計準則的首季度純利。

_

1022億元 38%

問你服唔服?

【文匯專訊】據新華社北京4月18日消息:今年第一季度,中國人保、中國人壽、中國平安三大保險上市公司業務發展均保持較快增長勢頭,實現良好開局。

中國人民財產保險股份有限公司數據顯示,按國內會計口徑,該公司截至3月31日保費收入291億元,同比增長20%,在內地非壽險市場佔到了43.4%的份額,這一數據較公司年報公佈的去年末份額42.5%呈上升態勢。

據悉,在大災賠付方面,今年雨雪冰凍災害發生後,人保財險截至4月10日累計已支付賠款21.2億元。

中國人壽保險股份有限公司數據顯示,公司前3個月實現保費收入1022億元,同比增長38%,以保費收入排名,中國人壽為內地最大人身險公司。

中國平安保險(集團)股份有限公司數據顯示,集團一季度累計保費收入357億元,同比增長35%。其中平安產險保費75億元,同比增43%,平安壽險保費276.7億元,同比增31%,平安養老險保費5.4億元,平安健康險保費419萬元。

_

2008年4月17日

中國人壽打造標準化櫃面

萬峰係2628既keyman, 佢講既野你唔聽係損失.......

可以想像下第時係農村最顯眼既係好似“麥當勞”既2628門市(標準店),941同2628越來越相似了

現時2628係西部情況請參考:

中國大西北考察總結(from維斯手記)

quote:至於西部地區的商業市場,在我所經過西安、青海、甘肅、四川、重慶等地區,不論是城市或農村地區,我見到最多的廣告是2628中人壽和 941中移動,真的可以用「無處不在」來形容。假如我是想尋找保險和電訊服務的當地居民,我都肯定只會想起這兩間公司。除此之外,中人壽和中移動在西部城 市或農村地區的分行亦十分之多,包括一些極度荒蕪的西部小鎮,亦得知不少當地居民只認識一間中人壽保險公司和一間中移動,所以中人壽和中移動在西部地區的 市場份額絕對可以用一哥來形容。

中國人壽總裁萬峰表示,公司正通過實施數據大集中,構建業務聚合的新一代運營體系,櫃面管理是中國人壽未來省級數據集中能否走向成熟的“關鍵點”。

據 第一財經日報4月15日報導,壽險業老大中國人壽股份有限公司(下稱“中國人壽”)正在進行一場被視為該公司運營體系“意義最深遠的變革”。在不久前舉行 的中國人壽2007年年報業績發佈會上,中國人壽總裁萬峰表示,公司正通過實施數據大集中,構建業務聚合的新一代運營體系。

作為最前沿服務視窗的櫃面,將在這場改革中承載重要的使命。萬峰表示,櫃面管理是中國人壽未來省級數據集中能否走向成熟的“關鍵點”。這場旨在打造標準化櫃面的改造工程,於2007年正式啟動。

2006年,中國人壽提出“管理集中、服務前伸”戰略,將原來的“總-省-市-縣”四級運營管理模式,變為“總-省公司-櫃面”三級,在各省公司設業務管理中心,垂直管理轄內各櫃面。去年,中國人壽實現了省級集中。

實現省級集中後,原來針對全國各省的集中將變為對3000多個櫃面的集中管理。我們希望把櫃面規範成為全國統一的門店式服務網點,讓櫃面成為公司品牌和服務的載體。中國人壽業務管理部副總經理房海燕在接受《第一財經日報》採訪時表示。

對於這場被萬峰形象地喻為“麥當勞式”的標準化櫃面改革,房海燕認為,這其實是中國人壽櫃面建設工作的“集結”啟動。我們不單單是改造櫃面形象,而是管理模式的變革,由原來的分級管理變為矩陣式管理。

房海燕介紹說,2007年至2009年是中國人壽櫃面建設的三年關鍵期,將通過制定標準、標準推廣、品質提昇、追求卓越四個階段的工作,建立起規範化櫃面管理體系的發展目標。到2009年底,將建成80個旗艦店,現有櫃面形象改造完成率達80%。

據了解,中國人壽將根據內、外部用戶的不同服務需求,實行內外櫃面分設的服務模式,並將全國3000多家對用戶提供服務的外部櫃面分成旗艦店、標準店兩類。

北京分公司西城旗艦店是中國人壽首家樣版旗艦店。據中國人壽北分銀保部經理俞宏介紹,櫃面改造後,用戶對櫃面服務的滿意率達95%以上,投訴率有所下降,簽單率大為提昇。

_

2008年4月16日

3月份中國人壽保費收入增長依然快速 市場份額回升至41%

2008年03月30日15:35 來源:《經濟觀察報》

3月26日,在北京和香港兩地同時舉行的2007年業績發布會上,中國人壽首席投資執行官劉樂飛表示,今年中國人壽會減少股票投資,轉為增加債券及定息收益的投資,包括內地國債及企業債券。不久前,作為財務投資者,中國人壽斥資3億美元申購VISA公司IPO。

保守戰略激進戰術

中國人壽交了一份漂亮的年報。2007年報顯示,總投資收益增長79.82%,達845.80億元,但原保險合同保費收入1966.22億元,較2006年增長僅8.53%——數據背后是 “投資收益支撐其強勁增長”的事實。

而波動的08年資本市場將可能不會再現07年的繁榮,更甚者,其年報還顯示,影響保險分析師估值的重要指標——一年新業務價值增長,去年中國人壽的這一數據較2006年增長僅為14.94%﹔如此,在承保與投資兩大領域,中國人壽該如何續寫07年呢?

東方証券保險分析師王小罡亦表示,一年新業務價值增長作為其估值的一項關鍵指標,中國人壽的表現低於預期。

這說明“中國人壽需要盡快推出新產品,否則保費收入增速不理想的狀況可能還將持續”。業界人士分析,“另一方面,不妨調整其保守、過於單一的產品策略。”

然而,中國人壽主打分紅險的產品策略並不會改變。中國人壽總裁萬峰曾表示,其分紅險產品能有效抵御升息風險。26日的業績發布會上,萬峰明確表示,將採取積極的競爭策略,提升保費增幅,即新的市場競爭環境之下,中國人壽正式亮出了“保守戰略激進戰術”的組合拳。

萬峰解釋08年度1、2月份保費收入飆升原因有二,08年堅持分紅產品為主,07年保單分紅很好地滿足或符合了客戶的期望,再者08年投資收益很好,保 單分紅依然很高,趁著良好分紅的態勢取得快速發展﹔再者是根據市場發展採取了積極競爭策略,加快拓展力度,適度發展萬能產品。

數據顯 示,中國人壽1月份保費收入306.5億元,同比增長33%,2月份290.1億元,同比增長45%。“中國人壽2月份的保費收入表現的確是一個驚喜,其 原因在於1月底國壽向分紅險客戶慷慨地給出5.5%的分紅率,加上2.5%的預訂利率,分紅險客戶可以得到8%的年回報率,遠遠超過一般分紅和萬能產品 3.9%-5.5%的回報率水平。”王小罡認為。

“此舉極大激發了客戶購買國壽分紅險的熱情,以廣東地區為例,春節后的銀保分紅險保費收入每天進賬接近一個億,相當於節前一周的水平。”王小罡說。

而“中國人壽此舉也是不得已而為之”。業界人士分析,保監會數據顯示,2007年企業會計准則下,中國人壽市場份額為39.7%,去年上半年這一數據還是46.86%——意味著半年時間就失去7.16%的市場份額。

不過,知情人士透露,3月份中國人壽保費收入增長依然快速,其市場份額已經回升至41%﹔原來,資本市場波動之時,保險回歸保障本質,萬能投連險產品銷售告急,分紅險產品則出現熱銷,因此,此時非彼時,也許目前中國人壽無需急於推出創新產品。

而相比之下,中國平安的產品策略卻較為靈活主動,可謂左右逢源。“產品線較長,品種包羅萬象,但同時又保持了良好的產品結構,並沒有過份依賴投連險 (佔比6%,與去年相同),有意思的是,其具體戰術卻很穩健,即對於客戶沒有給出很高的分紅比例,甚至於保單結算率中等偏低。”某保險分析師認為。

該人士表示,中國人壽正好相反,戰略保守但戰術激進。如08年仍以傳統和分紅險為主,但具體戰術——分紅回報率卻給出了8%,此做法極為激進,換言之,在保守慎重的戰略下,採取激進的戰術組合去支持中國人壽穩建的發展戰略。

08年投資策略

實際上,中國人壽保守的做派不僅僅體現在其產品的策略方面,其投資風格上亦可見端倪。

“VISA隻是財務投資,對具戰略投資意向項目有過接觸,但還不到披露的時候。”面對媒體連珠炮式的追問,中國人壽首席投資官劉樂飛滴水不漏。

按照VISA市價64.35美元計算,以44美元/股的發行價入股的中國人壽,其投資目前賬面收益率達46%。這是中國人壽首次出擊國際資本市場。此前,國內保險公司隻有中國平安投資荷蘭富通集團,但目前賬面虧損約16%。

但是,“現在還看不出誰贏誰輸,各自投資策略不同,平安的想法主要是急於擴大自己主營業務的平台規模與實力,把銀行業務、資產管理業務做得更好。作為戰 略投資者,平安絞盡腦汁欲拿下一大塊股權,國壽則主要是財務投資。”上述分析人士說,“然而,財務投資往往注重短期效益,兩三年退出之后,還得尋找下一個 投資項目﹔而戰略投資注重的是搭建一個平台。”

上述人士表示,期待中國人壽更為大手筆的戰略投資項目,投資VISA對於管理著萬億資產的中國人壽而言,頗有些微不足道,因為,可能並不會在其總體發展戰略中發揮太大的作用,作為中國人壽向海外市場邁開的第一步,其標志意義甚至大於實質作用。

有意思的是,萬峰所言的“基於中國人壽08年投資收益向好,因此,08年給出的分紅回報依然很高”。說明“投資與分紅”相輔相成,特別是在資本市場動蕩,保險回歸保障本源的背景下,二者關系更為緊密。

不可否認,07年中國人壽總投資收益中,七成貢獻來自於資本市場,但08年資本市場充滿不確定性因素,因此,業界分析人士擔憂中國人壽的利潤空間受到擠 壓。安信証券下調中國人壽評級至增持-A,其理由是由於公司估值水平在保險股中相對較高,且一年新業務價值增長低於預期。

“復雜市場環境下,中國人壽一方面是調整投資策略,另一方面是堅持做贏利性更強的產品,適時適宜推出新產品。”知情人士說,“其實,傳統、分紅險的贏利性強於萬能、投連險,其押寶分紅險自有其內在邏輯。”

提及中國人壽08投資策略,劉樂飛表示,在通脹高企、利率上行的形勢下,加大債券投資力度,調整權益類投資策略,加大戰略性股權投資力度,加大對基礎設施領域的投資力度,密切跟蹤國際金融市場變化,本著積極研究、謹慎投資原則,進行海外投資。

_

2008年4月15日

2628新產品 - 鴻豐

http://www.e-chinalife.com/product/bankInsur/financeInsur/detail3216.html

應該幾好賣,terms又簡單,agents賣起上哩都快手d,適合係農村大量銷售,不能不佩服管理層,哩d先係"地方智慧"嘛!!

注 : 鴻豐並唔可以係書報攤買到既......請聯絡你既保險經紀查詢

_

2008年4月13日

論投資

你既選擇有好多,可以坐巴士,坐小巴,或渣車

巴士既好處係只要小心揀對好既路線同司機(係丫,因為係假切,所以麥都有得揀),上左車,揀個好位,唔好四位亂甘走,又上又落,甘就可以坐到總站,麥都唔駛做,仲可以睇下風景,幾寫意

有人會厭巴士慢,揀小巴,ok,小巴快d,亡命van更焉,但就要小心d,因為唔同巴士,大公司,清楚路線,有得參考,小巴就檔仔生意,冇路線,講你聽話直去屯門,可能兜個大灣入左赤柱等客,亡命van仲大鑊,分分鍾......

甘有人話坐車危險,不如行路(!),唔係唔得,不過行路過馬路一樣可以比車撞

渣車甘點哩:渣車時總會碰上賽車人士,佢地已經當左條路係賽車場,自己落場渣兼落重注碼賭餐勁,佢地會同你講點渣點渣,仲會出埋報告比你,慌死你唔知,叫你一齊"落場",但睇真d,哇,原來寫報告個條友係盲ga......亂甘吹.......

我揀好左巴士坐喇,甘朋友,你哩?

_

2008年4月11日

林蛇好波,國壽"鴻豐"再現

回家好比心機聽e線,林sir分析得非常清楚,股東們,坐定笠六等收錢吧!

熱切期待wheel兄高質素筆錄!

_

2008年4月8日

2628H股年報

http://www.hkexnews.hk/listedco/listconews/sehk/20080407/LTN20080407290_C.pdf

_

2008年4月6日

國壽分紅保險受到追市民追捧探秘

這是比賣1億奧運廣告更好的報導, quote from:泉州晚報

作為股東,公司產品受歡迎固然高興,國民對壽險多點認識,分享應得成果也很開心,現在公司能作合理分紅回報(現為5-6%),使更多國民認識壽險好處,多點投保國壽,盈利不斷增加,股東也當欣慰矣.

今年以來,伴隨著股票、基金市場的一片慘綠,中國人壽分紅保險卻一路飄紅,風景這邊獨好。 在泉州,中国人寿分红保险受到市民的追捧,国寿金彩明天两全分红保险更是持续热销。在泉州,中國人壽分紅保險受到市民的追捧,國壽金彩明天兩全分紅保險更是持續熱銷。 在中国人寿晋江市支公司近日举办的投资理财说明会上,120名客户对中国人寿的品牌、实力、服务和产品作了全面的了解之后,对“金彩明天”保险新产品尤为青睐,当场投保该保险的比例达到93%%,保费高达480万元。

在中國人壽晉江市支公司近日舉辦的投資理財說明會上,120名客戶對中國人壽的品牌、實力、服務和產品作了全面的了解之後,對“金彩明天”保險新產品尤為青睞,當場投保該保險的比例達到93%%,保費高達480萬元。

国寿分红保险热销魅力何在?國壽分紅保險熱銷魅力何在? 记者就此市民关注的问题采访了中国人寿泉州分公司工作人员、部分客户和业界人士。記者就此市民關注的問題採訪了中國人壽泉州分公司工作人員、部分客戶和業界人士。

首先,中国人寿红利分配超常超高。首先,中國人壽紅利分配超常超高。 2008年2月,中国人寿保险股份有限公司向客户派发2007年度分红保险红利,不仅比国家规定时间提前了四个月,而且分红创历史最高水平,令客户既惊讶又欣喜。 2008年2月,中國人壽保險股份有限公司向客戶派發2007年度分紅保險紅利,不僅比國家規定時間提前了四個月,而且分紅創歷史最高水平,令客戶既驚訝又欣喜。

33岁的方先生在2003年1月投保国寿鸿泰两全分红保险,一次性交保费4万元,保险期间5年,方先生2007年领取红利2509.99元,比前4年中领取的红利总和还多242.53元,5年期间累计领取红利4778.45元。 33歲的方先生在2003年1月投保國壽鴻泰兩全分紅保險,一次性交保費4萬元,保險期間5年,方先生2007年領取紅利2509.99元,比前4年中領取的紅利總和還多242.53元,5年期間累計領取紅利4778.45元。 客户李女士2006年投保国寿鸿鑫两全分红保险,2008年获得的红利是2007年的2.8倍。客戶李女士2006年投保國壽鴻鑫兩全分紅保險,2008年獲得的紅利是2007年的2.8倍。

其次,市民投資理財日趨理性穩健。 随着我市经济的发展和人民群众生活水平的不断提高,民众的保险需求日益强烈,越来越多的人着眼于提高未来生活品质,通过投保人寿保险为将来的生活提供安全保障。隨著我市經濟的發展和人民群眾生活水平的不斷提高,民眾的保險需求日益強烈。

在当前股票、基金市场日益震荡低迷的情况下,不少投资者对股票、基金市场悲观失望,望而却步。在當前股票、基金市場日益震盪低迷的情況下,不少投資者對股票、基金市場悲觀失望,望而卻步。 越来越多有识之士深切体会到投资理财渠道的风险性和科学理财规划的重要性,对于未来依靠的“保命钱”尤其慎重对待,转而选择具有安全性、稳定性、保障性、收益性的理财类人寿保险,作为家庭投资理财的安全后盾。越來越多有識之士深切體會到投資理財渠道的風險性和科學理財規劃的重要性,對於未來依靠的“保命錢”尤其慎重對待,轉而選擇具有安全性、穩定性、保障性、收益性的理財類人壽保險,作為家庭投資理財的安全後盾。

更重要的是,金彩明天产品特色极具魅力。更重要的是,金彩明天產品特色極具魅力。 国寿金彩明天两全分红保险是2008年元旦伊始,中国人寿保险股份有限公司为庆祝中国人寿总资产、总市值双双突破万亿元大关,推出的新一代理财分红保险产品。國壽金彩明天兩全分紅保險是2008年元旦伊始,中國人壽保險股份有限公司為慶祝中國人壽總資產、總市值雙雙突破萬億元大關,推出的新一代理財分紅保險產品。 该保险具有保险保障高、保险周期长、抵御通胀强、返还设计好、返还金额高等显著特点。該保險具有保險保障高、保險週期長、抵禦通脹強、返還設計好、返還金額高等顯著特點。 该保险突破了以往短期交费保障额度较低的瓶颈,被保险人每三年领取保险金额的9%直到80岁,每年根据公司的经营情况享受保单红利,65岁领取保额100%的养老金,80岁领取保额180%的祝寿金,还享有三倍保额的人身保障。該保險突破了以往短期交費保障額度較低的瓶頸,被保險人每三年領取保險金額的9%直到80歲,每年根據公司的經營情況享受保單紅利,65歲領取保額100%的養老金,80歲領取保額180%的祝壽金,還享有三倍保額的人身保障。 客户如急需资金,可通过保单借款方式获得保单现金价值的80%%。客戶如急需資金,可通過保單借款方式獲得保單現金價值的80%%。

還有,中國人壽品牌實力令客戶看好。 中国人寿作为我国最大的商业寿险公司,连续数年入选世界企业500强,拥有全国保险业中规模最大的资产管理公司,具备较强的投资分析力量和风险防范能力,致力于打造“品牌最好、实力最强、回报最佳”的国际优秀保险公司。中國人壽作為我國最大的商業壽險公司,連續數年入選世界企業500強,擁有全國保險業中規模最大的資產管理公司,具備較強的投資分析力量和風險防範能力,致力於打造“品牌最好、實力最強、回報最佳”的國際優秀保險公司。 公司在大力发展保险业务的同时,以创新的思路和丰富的资本运作经验,积极拓宽投资渠道,稳步进军国际金融市场。公司在大力發展保險業務的同時,以創新的思路和豐富的資本運作經驗,積極拓寬投資渠道,穩步進軍國際金融市場。

_

分紅險、萬能險、投連險

分紅險:一個保障加儲蓄的組合

客戶在購買分紅險後,可獲得一份保險保障和一份保單固定收益。

客戶還可以每年享受保險公司專業理財帶來的一筆可變的年度紅利,紅利的多少有賴於公司的經營表現。

如果在投保後的短時間內退保,會有較大損失,它鼓勵客戶將保費長期放在公司。這些設計,有效防止客戶因為一時的資金緊張,或一念之差改變了初衷, 使客戶獲得一個長期的保障。

分紅險保險因每年才公佈一次分紅,對外部投資環境的反應具有一定的滯後性,同時可以通過較長一段時間,使投資收益平穩。

正因為分紅險保險保費長期放在保險公司,保險公司就可以靈活地進行資產負債匹配,將這筆資金投資於一些投資週期長但投資收益高的項目,也可以抓住更多的市場投資機會,提高資金的使用效率。客戶投保後,就獲得了一份保單固定收益,還能享受保險公司專業理財帶來的好處,而投資風險由公司承擔。從長期來看,客戶獲得的是穩定的較高收益,能夠實現客戶利益最大化。

萬能險、投連險 : 偏重於投資理財功能,類似於基金加保障的組合

投保者繳納的保費分成投資和保障兩部分,大部分進入客戶的投資賬戶而小部分用於購買保險保障。通常萬能險、投連險只提供身故保障,一些投連險產品的保障功能甚至不足1%。

萬能險交費靈活,保額也可以靈活變化,保險公司每月要向保單持有人公佈一個結算利率。賬戶的投資收益由客戶和公司共用,同時風險也由客戶與公司共同承擔。

投連險投資賬戶管理更像基金,通常一個投連險產 品下都設有幾類不同的投資賬戶,不同賬戶投資策略也不相同,客戶可以根據自己的風險偏好以及理財需求選擇包括基金、債券、股票等不同的投資品種。投資風險 完全由保單持有人承擔,同時保單持有人也完全享有投資賬戶下產生的投資收益。保險公司在其中充當投資理財專家的角色,收取一定的資產管理費用。由於保險產 品的系統管理複雜程度以及管理成本都要高於基金產品,因此通常保險公司初期收取的管理費會高於購買基金的費用。

投連險產品對外部投資環境反應最靈敏,萬能保險次之,當資本市場出現波動的情況下,投連險萬能產品可能會直接受到影響。

客戶投保萬能、投連險後,如果結算利率沒有達到預期(在資本市場振蕩的背景下,階段性出現這種情況可能性很大),或是個人的一些原因,如選擇不再交費甚至退保,短期內看似乎 損失較小,客戶在享受自由的同時,犧牲了保險為消費者提供的長期養老及責任保障。

萬能、投連險保費收入的不確定性和短期性,結算利率的透明性的特 點,使保險公司在利用這些資金進行投資時,有時不得不選擇放棄提高收益的機會,有時會進行高風險的投資,客戶的長遠利益難以最大化。在資本市場出現大的振 蕩時,更是如此。

請留意最後一段,這正是2318正面對的問題,也可以說是2628保守的可愛之處!!

8

再翻睇兩份年報

_

投資中國保險股的黃金機會——林森池詳評國壽與平保

信報財經月刊 投資中國 By 廖美香 2008-02-01

到2012年國壽的內涵價值將有可能升至二十七至二十八港元,屆時股價應超逾一百港元,「投資者應及早購入國壽股票,以三十四港元買入,保守估計四年後 可能有三倍升幅,平均每年有30%複息回報,未來利潤甚豐厚」。近 來全球股市大幅波動,投資者紛紛蠢蠢欲動想撈底,不少優質國企股包括中國保險股:中 國人壽(2628)、平安保險(2318)亦從高位下跌約一半。香港著名金融分析師林森池認為,中國保險股在這次股災中呈現豆腐渣價錢,正是吸納的黃金機 會。

「目前人民幣正處於升值階段,2007年兌美元上升6.9%,預期2008年升勢將加速,而美元大方向貶值幾乎是無何避免。保險股擁有大量人民幣債券、定期存款、現金及內地股份,均極具升值潛力,投資保險股有如擁有人民幣資產。」 豆腐渣價錢

林森池又指1月份股市大跌,與場外發行的衍生工具(accumulator)的斬倉潮有關,私人銀行家向富裕一族兜售以較市價低過5-15%的優質股, 最低入場費為一百萬美元,合約訂每日買入若干股票數量,全年共買入二百五十日的股票數量,如果市價上升3%,發行商即時中止合約。如果市價跌低過收貨的訂 價,買家便要買入雙倍股數。如果買家全部用存款作抵押品,足以應付整張合約收足全年股票所需款項(包括買雙倍股數所需),風險實在不大,問題出於投資銀行 接受客戶以優質股票作為抵押品,一旦市況逆轉,作為抵押品的股價下跌,觸發斬倉潮,加上未來二百五十天須要買入合約訂明的雙倍股數,不少參與 accumulator的富裕一族被迫將全部用作抵押的優質股在低位沽售徹底斬倉,所以優質股突然變成被「優先糟質」,這項衍生工具 accumulator亦被諧音冠名為I kill you later。

林氏又認為「市場錯價」令保險股股價受壓。保險公司屬於金 融業,市場誤把保險股當作銀行股,以為中國宏觀調控,加息及加銀行準備金同樣打擊人壽保險業務。也有一說指內地加息對金融股不利,「其實這是對銀行股不利 而已,保險公司持有大量現金,加息令其銀行存款收入上升。」保險公司不斷有新保費收入,在加息的環境下,新購入的債券及新訂的定期存款回報較高,直接提高 整體盈利。

另外,市場亦過分擔心內地A股市場,深恐泡沫爆破將有可能影響保險公司的股票投資收益。「近來外界有一個誤解,認為內地A 股跌,對保險股構成嚴重打擊,但中國人壽及平安保險的持股量只佔其整體資產不足20%,香港同類公司更為高達30%。」絕大部分股票及基金(超過八成)被 列為長期投資,盈價波動只影響權益中的儲備金,只有少數的股票及基金投資被列作短期買賣,收益或虧損才直接撥入損益賬。

「上月股災國 壽股價跌至二十七元,簡直是豆腐渣價錢,燒鵝髀味道。」國壽的內涵價值會隨時間而升值,他預計未來數年連同人民幣升值的因素,每年平均有30%複息增長, 到2012年國壽的內涵價值將有可能升至二十七至二十八港元,屆時股價應超逾一百港元,「投資者應及早購入國壽股票,以三十四港元買入,保守估計四年後可 能有三倍升幅,平均每年有30%複息回報,未來利潤甚豐厚」。

林森池解釋中國保險市場的深厚潛力: 一、中國保險的市場滲透率偏低。據 中國保監去年11月資料顯示,估計2007年全年人壽保費收入達五千億元,佔逾二十三萬億元的內地生產總值(GDP)的2.2%,經濟成熟國家的滲透率約 佔GDP 10%,中國保險市場顯得極具發展潛力。再看香港保險市場,2006年港人投入人壽保險保費達一千一百六十億元,滲透率相等於2006年GDP一萬四千七 百億元的7.9%,約四倍於內地市場,反映了內地保險業存在無限的發展空間。

二、內地保險業將進入起飛期。以香港來說,經過幾十年發 展香港的保險公司積累人壽保險的淨負債達到三千八百億港元(不是投保額),以2006年計相等於GDP 26%。現在內地有幾十間人壽保險公司,單是平保及國壽已佔市場六成,估計2007年兩間公司積累人壽保險淨負債達九千億元人民幣,由此推論出全國已積累 一萬五千億元人壽保險淨負債,相當於GDP的6.5%。比較香港的26%,仍然偏低,反映了內地人壽保險業起步較遲,仍處增長期的初階。

三、內地保險公司資產膨脹快速。「十一.五」規劃預期保險業資產將由2005年的一千五百億元,上升至2010年的五萬億元,但據未經證實的資料估計, 2007年保險業資產已達到三萬億元,肯定會超標完成。「資產對保險公司非常重要,其依賴客戶的保金進行投資增值,沒有資產則難以爭取資產在增值過程中的 利益。」 由於中國保險業正在萌芽,有源源不絕的保金可供保險公司用作投資。「中國保險公司有新單,退保人少,到期提款又少,因此不停積累資產,再作投 資,所以資產膨脹快速。」反觀加拿大宏利保險公司:宏利具一百多年歷史,1999年上市後收購了美國第三大的保險公司John Hancock。收購後由2004年至今,其整體資產膨脹速度舉步維艱,反映了北美保險行業處於老化的賠付期,客戶到期保單或壽險償還可能超過新增保單, 當然單看數據要考慮其他因素,如加元升值及投資成績,不過以中國人壽的資產成長作此較,即時立竿見影相形見絀,表一清晰地說明了成熟與新興壽險市場的分 別: 中國人壽保險市場正處於成長期,預計到2020年約有15%中國人口到六十歲,2030年約有24%人口將到六十歲;屆時人口老化,投保戶將提取 保單作退休養老,人壽保險業將進入賠付期,才會面臨資產萎縮的風險。

比較平保與國壽

林森池多年來研究中國保險市場,對內地兩大保險公司認識甚深,且看其不同角度的分析。

一、 平保仍背負虧損人壽保單 九十年代內地人壽保險市場發展初期監管比較寬鬆,由於競爭激烈,平保及國壽均以每年高達9-10%固定回報作招徠客戶。九十年 代初宏調令利率高企,這類保單勉強有利可圖,但是自1997年內地利率急速下滑(銀行貸款利率由11%下調至2000年的5.85%),兩者均需要為這些 保單作出補貼,出現虧損。2003年中國人壽在上市前,將這些固定高回報的保單回撥給母公司。自2004年上市至今,平保仍然背負這些虧損人壽保單,只有 按年銷蝕,平保2007年中期報告第27頁,顯示在計算內涵價值時,需要為1999年之前的固定回報保單作出一百六十億減值。

自 1999年以來中國保監收緊監管尺度,防止惡性競爭,規限每類保單固定回報的上限,保險公司只可在浮動性分紅方面作招徠。以2006年國壽為例,保單給予 客戶的保證固定回報是2.5%,債券及定期存款回報分別為4.5%及4.3%。在加息環境下,2007年投資定期存款及債券的回報肯定有可觀升幅,所賺取 的息差比銀行業更高。

二、 平保以投連險爭取市場佔有率 2007年上半年平保的存款收入達一百億,比2006年同期增長27.2%,反映投連險暢銷。內地的投連險即是與基金掛的 保單,投保回報主要視乎基金的表現,沒有任何最低固定回報保證或分紅比例,壽險保障所佔成份少。這類似香港的101保單,舉例說,投入一百萬元買基金。如 果基金價格跌一半,投保人退保只能從基金取回五十萬,以及五千元人壽保障。如果基金升一倍,則投保人能拿到二百萬元,而人壽保障可得兩萬元。換句話說,百 分百跟投資基金表現,人壽保險佔基金表現1%。「過去兩年半中國股票市場勁升,投保客為搏取股票升值而樂於購入投連險保單。但於市況走向平穩或低迷時,該 類保客亦容易退保斷單。」但投連險只是推銷基金,只能賺取佣金,利潤微薄。

在銷售投資型壽險,2007年上半年國壽的存款收入只是比 2006年同期只是上升4.4%,遠遜其他對手。國壽只是專注分紅險及萬能險,完全沒有提供投連險,所以在股市蓬勃時,顯得大大落後。這一點可能與國策有 關,認為投連險所附帶的人壽保障不足,沒有承擔社會保障責任。

投資型的分紅險提供人壽保障及在投資收益上設有最低保證利率,分紅基於 公司的經營狀況,七成收益歸保單持有人,三成歸公司,每月公布一次。2007年上半年國壽的退保率顯著上升,林森池認為:「退保主要來自投資性的分紅保 單,2006年分紅保單的回報只有4%,跑輸通脹,股市暢旺時保單持有人寧可退保轉投股市,投資保單分紅按月公布,保單的現金價值透明度清晰,所以退保率 一般較高,據聞2007年分紅保單的回報達8%,相信有助穩定退保潮。」 萬能險亦提供人壽及最低收益保障,繳費較為靈活,可作一次或多次繳付,實際收 益與保險公司投資賬戶收益相關,但是沒有分紅成份。

平保及國壽同時經營分紅險及萬能險,但是兩者會計制度不同,收益各異,容許稍後分析。

三、 國壽以傳統壽險取勝 國壽的強項在於「廟大和尚多」,有足夠配套在農村廣泛銷售傳統壽險,農村向來追求穩健保障,回報反而是次要,農村深知國壽作為國企 的背景,認為國壽一定不會倒閉,所以2007年上半年國壽的傳統壽險保費收入達五百九十億,相對2006年同期增加17.1%。傳統壽險保單的利潤比較可 觀,保單種類可參考國壽2006年年報第107頁。

在銷售傳統壽險保單方面,平保的成績也不俗,不過平保要付出較高昂的佣金作為激勵保險代理,成本支出較國壽高。

四、 從會計制度看平保及國壽 國壽只將傳統人壽保單的保金當作收入,反映在該年的損益賬中。對於有投資者擔心國壽的市場佔有率下跌,林森池說:「這可能是未 有深入了解兩間公司的會計制度有關。在呈交中國保監的收入數據中,任何收入都當作保費。然而根據國壽的會計制度,所有投資性保金(分紅險及萬能險)都不當 作保費收入,只當作存款,不撥入損益賬(P&L),要等到投資保單到期或退保,才會將收取的費用撥入損益賬,即使國壽介入銷售投連險,對公司的即 時收益貢獻也不大。」至2007年6月,國壽賬面上有二千八百億投資型保單仍未收取費用,以10%利潤計,未入賬的收益相當於每股一元人民幣。

平保的會計制度以保單的分紅成份作為界定保費與存款之分別。投資性分紅險保金與傳統人壽保金一併當作保費收入,只有萬能險及投連險(沒分紅)則當作存款 處理,而且所收費用即時撥入該年的損益賬。從會計制度上看,國壽較保守可取,國壽認為分紅險及萬能險每年都有最低回報保證,有一定退保率,所以當作存款, 待退保後才把有關利潤計入損益賬中。

五、成本開支佔稅前收入比較 保險公司與銀行一樣,屬於服務性行業,佣金及人工佔開支最多,因此可 從開支成本佔稅前收入比率(cost/income ratio)探究兩者的實力。平保2007年上半年人壽業務收入五百三十七億,費用四百七十八億,開支佔收入比率是89%,稅前毛利只有11%。而國壽同 期收入為一千零一十四億,費用七百六十九億,開支佔收入比率是76%,稅前毛利有24%。比較平保高出一倍有多。表二列出兩者自2004年開支成本佔稅前 收入的比率,國壽在改善稅前毛利率方面成績斐然: 國壽賺錢能力較高的原因來自:1) 平保以高佣金吸引保險代理,所以成本較高;2) 為了爭市場佔有率,平保推銷利潤較低的投連險;3) 平保依然負擔早期每年9%固定回報壽險產品;4) 從開支看,2007年上半年國壽的行政費為四十五億,平保同期的行政費三十六億,但國壽有六十多萬保險代理,平保只有二十多萬,顯示了國壽在控制開支方面 較優勝。

六、從壽險投資資產及負債比率看 林森池說,要比較平保及國壽兩家保險公司存在一定的困難。平保是混業經營,有銀行、財險、證 券買賣等業務,不可以將兩者的資產負債表作比較。據2007年中期報告第8頁,平保列出人壽保險的投資資產,包括定期存款、債券、股票及物業共 335,489百萬元人民幣,中期報告的102頁亦列出其壽險負債為359,205百萬元人民幣,投資資產只是壽險負債的93.4%,這仍不算是「資不抵 債」因為資產負債表的現金綜合了銀行及財險業務的存款,無法查找人壽業務的現金。

用同一基礎作比較,只有抽出國壽的現金存款及物業資 產,國壽的物業是自置使用,並非作為投資。根據2007年6月的數字,國壽的壽險投資以定期存款、債券及股票計算共達697,393百萬元人民幣,是壽險 負債534,574百萬元人民幣的130.5%。單計算定期存款及債券,已達569,344百萬元人民幣,足以應付壽險負債。數據無謊言,國壽財力比平保 強得多。

七、平保及國壽的管理作風 平保作風較為進取,芸芸眾保險公司中,領先走向混業經營,也是最先「走出去」,入股富通(Fortis)。

林森池說:「富通近年業績增長緩慢,徘徊在低位的雙位數字,聽聞手上亦有次按債券。」 他認為,內地保險業面對最大的挑戰,是來自銀行沾手保險業。 「內地銀行將陸續展開投保的生意,好在市場滲透率這塊蛋糕可以繼續膨脹,挑戰風險相對國壽及平保尚小。」 最大風險莫過於走出去入股處於老化期的「過氣 名牌」企業。市場眼晴是雪亮的,宏利(Manulife)的股價只是其內涵價值的二倍,美國國際(AIG)的股價更是貼近其內涵價值,市場估值代表了千言 萬語。人壽保險公司每日都生活在投資回報及風險管理中,謹慎踏實是長遠成功的座右銘。

他認同國壽的保守作風,國壽早已獲得QDII配 額,但至今仍未使用。由2003年至今,從分析國壽的股票及基金長短線持倉比例可見一斑,2004年國壽完全沒有股票投資,只有客戶的基金;2005年股 票加基金的長棍佔19%,短棍佔81%,因為A股市場開始復甦;2006年長棍佔59%,短棍佔41%;2007上半年長棍佔86%,短棍佔14%。 2007年9月的第三季報告更顯示十大持股組合中,長棍佔95%,短棍佔5%,當股市處於高位時,管理層的投資方向傾向增加長線投資比例,減低短線投機, 免受股市回落影響純利表現,長棍的升值或減值則反映在權益中的儲備金,不會影響損益賬。

2007年上半年,國壽在股票方面賺了大錢, 趁機為長期投資的債券減值,達到一百一十億元人民幣。國壽的資產中有約30%是銀行存款,而債券佔52%。利息上升,令舊有的債券價格下跌。將來內地經濟 一旦軟陸,人民銀行進行減息,其所持債券將大幅升值,有助抵消可能出現的股票減值。總之,股債之間有互相平衡收益的作用。

去年第三季 業績報告中,國壽持有的都是優質股票,例如民生銀行、中信證券、建行、工行、中行、招行、平保、上海機場、寶鋼、神華、中石化等等,買入成本極低,至 2007年底應有未實現盈價數百億元,大部分留在權益中的儲備金,若有所需可以重新釋放至損益賬。近月國壽亦獲得中鐵的IPO股份。將來母公司亦可能將南 方電網等資產注入。

總結

總的來說,本港投保人不少以儲蓄性保單作為退休金的重要部分,大部分以美元為單位,面臨美元 貶值,人民幣升值,未來退休如何自處?林森池說:「人民幣的大方向是升值,由於港人欠缺內地身份證,不能購入人民幣保單。投保人如果在保單中積累不少美 元,可考慮借出來,用來買人民幣資產保值,購入國壽股票是一個很好對沖美元貶值的選擇。」 被問及內地保險公司是否存在破產的可能?他先談及歐美:「上 世紀二十年代,初期由於欠缺監管,美國保險公司及銀行都炒股票,1929-1932年有逾萬間銀行及無數保險公司倒閉,1932年後美國已加強監管。之後 保險公司多是被收購少有倒閉。一些逾百年的保險公司經歷了二次世界大戰,可能索賠多,但沒有倒閉。」他說,經營不善的公司通常只有被收購,以英國 Aviva為例是多間公司合併的,美國「九一一」事件發生後亦沒有保險公司出問題。最近美國MBIA及AMBAC債券保險公司,因為擔保次按出了問題,現 在美國聯邦政府反要安排作出紓困措施。

中國保監對於保險公司的監管極為嚴格,無論投資債、股及海外投資都要監管。任何壽險公司倒閉足 以影響民生,動搖社會根基,所以不容有失。「保險公司最重要在經營方面做足風險管理,因保單期可長達三十至四十年之久。」以國壽為例,即使未計算股票,其 債券及定期存款已足夠蓋過全部壽險負債,實力十足。