其實想講下年金同銀聯,特別係銀聯這門生意,但先講講市場其他新聞

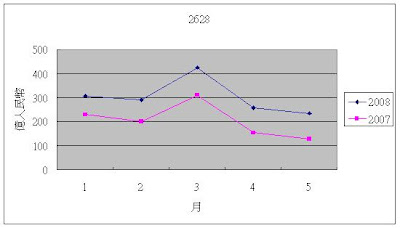

美國似乎仍未穩定,adr2628更收係30元以下,我這個股東就最開心,可以以平價買入

其實美國情況並非如想像中差,我的睇法和蕭若元類似,就是insider如bernanke和greenspan早前之所以敢於發表較樂觀之言論,係有其原因

另外,2628a股公佈將係6月20日派息,好希望h股係同日派發,這樣就可以早點發揮compound interest既威力

關如2318,前些時間關如薪酬和集資既消息似乎開始慢慢被淡化.其實2318係非常有前景,但要增加投資,本股東必須看到:

1.本業穩定(eg月份保費收入保持增長)

2.企業形象改善

3.集資消息確定

江西省原有企業年金整體移交至中國人壽

根據國家勞動和社會保障部《關於做好原有企業年金移交工作的意見》及江西省勞動和社會保障廳《關於做好原有企業年金移交工作的實施意見》的文件要求,原有 企業年金應移交給具有相關資格的機構管理。中國人壽憑借卓越的品牌、科學的管理、專業的技能、周到的服務取得了省勞動和社會保障廳、全省各市社會保險事業 管理局及廣大企業和員工的認可,通過公開競標等多種形式贏得了原有企業年金移交的受托管理、投資管理及賬戶管理等多項資格。全省包括南昌市市屬企業在內的 十一個市及其縣(區)的268戶企業的年金管理(受托、投資管理)將全部移交至中國人壽,基金總規模近3000萬元。在省勞動和社會保障廳、各市社會保險事業管理局的高度重視下,全省範圍內原有企業年金移交工作進展順利。中國人壽是中國國內最大的保險集團和國內最大的國有控股壽險企業,實力最強、專業化程度最高、服務網絡最廣。該公司一直秉承著「成己為人、成人達己」的 企業文化,為全國廣大客戶提供了多樣式的保險需求服務,在全國範圍內承擔了眾多大型企業的年金基金管理職責,是企業和員工對養老保障最為放心的保險公司。 中國人壽一直以來勇於承擔社會責任,四川汶川地震發生後,中國人壽不僅率先捐贈了巨額款項,同時宣佈全面承擔撫養災區孤兒至18週歲,並承諾對前往災區的 公安、武警、解放軍以及醫務人員、新聞工作者提供意外傷害保障,真正做到與國家共命運、與人民共患難。

中國人壽養老保險股份有限公司江 西省中心是總部派駐在我省的專業經營企業年金業務的服務機構。中心擁有省內最為龐大的一流專業人才隊伍,可以為廣大企業提供企業年金製度的咨詢、培訓、方 案設計等專業服務;同時擁有最先進的辦公自動化系統及年金管理系統,可以提供高效、準確、完善的服務功能;並在全省各市包括縣(區)都擁有健全的服務網 絡,確保廣大客戶可以享受到方便、快捷的服務。

江西省原有企業年金整體移交工作的完成將使我省年金市場邁向一個新的起點,也確立了中國人壽在江西企業年金市場獨一無二的優勢地位。

銀聯增資取得新進展:國壽計劃入股5000萬股

銀聯增資取得新進展。「30家銀行入股銀聯的事情獲得批准了。」6月4日,一位接近監管層的知情人士告訴本報記者。

6月5日,據瞭解內情的人士稱,此次獲批的30家機構中,大中小銀行都有,接下來,監管部門還將陸續審批其他銀行的入股申請。

是日,一家上市大型銀行相關人士告訴本報記者,「我們已收到入股銀聯的批覆文件。」而一位銀聯內部人士稱,從2006年年底就開始的增資工作,由於流程很複雜,審批時間也比較長,且是分批大幅,目前無法給出準確的獲批投資者家數。

銀聯增資分為多個階段。其中,第一步是向發起股東進行配售。

2006年11月6日,中國銀聯臨時董事會會議通過增資擴股的決議,對發起股東按每股2.5元募集資金,按原持有股份數量的25%配售。12月,銀聯向82家成員機構定向增發7.7億股,其總股本攀升至24.2億股。

此前,民生銀行表示將認購銀聯定向增發的新股3000萬股,使其持有的銀聯股份達到8000萬股,持股比例約為2.8%。依據民生銀行披露的信息推算,銀聯增資後的股本規模將由目前的16.5億股,增加至28.6億股(0.8/0.028)。

耐人尋味的是,發起股東裡的股份制銀行在面對增資機會時,態度不一。

如民生銀行參與配售的比例超過了25%,達到60%(3000/5000)。浦發銀行原持有銀聯8000萬股,按照25%的配售比例,應申購2000萬股,但浦發最終申購銀聯配售股份數為1000萬股。

前述人士稱,之所以出現這種情況,是因為銀聯啟動增資後,先是自願認購,然後根據股東、投資者上報的情況進行調配,所以出現認購數量與配售比例不符的現象。

此輪增資中,發起股東先與銀聯簽訂《股份認購協議》,並支付相當於認購款10%的預付款;剩餘認購款需在銀聯的增資擴股申請獲得批准後10個工作日內一次性全額支付。

發起股東配售計劃宣佈後不足3個月,銀聯再度擴股,對象是非股東成員投資機構,相應的入股價格也有差別,約為6元左右。

其中,非銀行金融機構對銀聯增資表現出濃厚興趣。如中國人壽表示,計劃在銀聯新一輪增資擴股中入股5000萬股,目前正等待相關機構的批准。

中國銀聯的發起股東中,中國銀行、工商銀行、交通銀行、建設銀行、均持有9000萬股,占比5.45%;浦發、招行為8000萬股,中信銀行為7000萬股,興業、民生、華夏、深發展均為5000萬股;北京銀行持股3000萬股,南京銀行與寧波銀行均持有800萬股。

2007年,銀聯向股東派發了2006年的分紅,每股為現金0.033元。如建行持有9000萬股,獲現金股利297萬元,南京銀行持有800萬股,獲現金股利26.4萬元。

截至2007年12月31日,中國銀聯全年實現銀行卡跨行成功交易39.8億筆,交易金額3.22萬億元,同比分別增長40.9%和78.17%,全年實現營業收入17億元,同比增長51%。

持卡人隊伍擴大,支付市場發展,以及交易量攀升,都對銀聯繫統的擴容提出了迫切的要求。

銀聯的一家股東單位的高管曾透露,銀聯會將此次增資所募集的資金主要用於兩個方面,第一是上新的系統,主要是風險控制系統;第二是公網交換平台的擴容,以應對日益增長的交易量。

前述知情人士稱,參與國際市場,應對國際競爭也是銀聯增資的主要目的之一。

銀聯表示,其2008年至2012年的發展目標是,一年夯基礎,三年上台階,五年新跨越;「並在不久的將來成為在全球銀行卡產業佔有重要地位,具有重要影響的國際性銀行卡組織。」

去年,銀聯高層已公開表示,將把國際業務作為重點領域進行開拓。但與當地發卡機構協商、國際支付網絡鋪設及系列營銷活動耗資巨大,而增資擴股將為此提供保障。

_